京沪高铁即将成为中国首家高铁上市公司。在本篇报告中,我们通过解析京沪高铁的长期 价值,探讨中国高铁的盈利模式和估值方法。

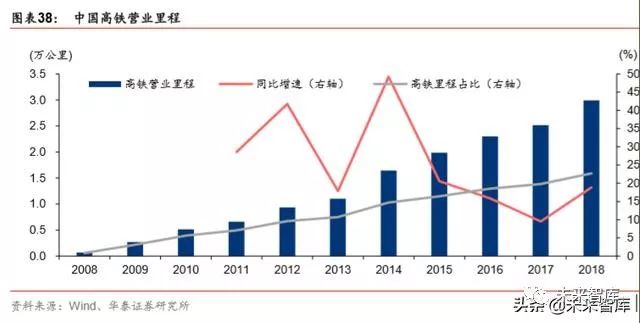

“八纵八横”高铁网络,搭建客运快速通道

京沪高铁公司的主营业务为高铁旅客运输。京沪高速铁路于 2008 年开工建设,在 2011 年建成通车,是世界上一次建成里程最长、技术标准最高的高速铁路。京沪高速铁路正线 长达 1,318 公里,全线共设 24 个车站,采用动车组列车运行,设计目标时速为 350 公里/ 小时,设计区间最小列车追踪间隔为 3 分钟。

担当与非担当列车模式,划分基础设施与客运的边界

中国的高铁公司采用担当和非担当列车两种运营模式。担当模式类似于“基础设施+客运 公司”,非担当模式与“基础设施公司”相近。担当模式属于高风险高回报,公司承担营 收风险;非担当模式属于低风险稳健回报,公司不承担营收风险。在担当模式下,公司为 乘坐担当列车的旅客提供运输服务并获得票价款;铁路局向公司租借动车组并提供司机和 乘务员,公司向铁路局支付动车组使用费及动车组列车服务费。在非担当模式下,其他企 业担当的列车在公司旗下高铁线路运行时,公司向其提供线路和接触网使用等服务并收取 费用。

京沪高铁本线车使用担当模式,跨线车采用非担当模式。本线车指的是在京沪高铁 1,318 公里线路上运行,且在沿线 24 个车站始发终到的列车;跨线车指的是途径本线运行,但 并非在本线车站始发终到的列车。2019 年前三季度,京沪高铁日均开行本线车约 49 对、 跨线车约 205 对。据《京沪高铁列车担当协议》,京沪高铁本线上开行的动车组列车由京 沪高铁公司担当;跨线开行的动车组列车由其他铁路运输企业担当。

据世界银行,除了京沪高铁等少数特例外,大多数高铁公司仅采用非担当模式。在这种情 况下,高铁公司基本上是基础设施的投融资公司,不参与旅客运输运营,与高速公路类似。

本线车的边际回报高于跨线车。以京沪高铁为例,2019 年前三季度,本线车的毛利约 19 万元/列,跨线车的毛利约 7 万元/列。我们用毛利加折旧来拟合边际贡献。2019 年前三季 度,本线车的边际贡献约 22 万元/列,跨线车的边际贡献约 8 万元/列。以前三季度数据折 合全年测算,若每日开行多 1 对本线车,公司将增加 1.58 亿元毛利;若每日开行多 1 对 跨线车,公司将增加 0.61 亿元毛利。每列本线车的回报约为跨线车的 2.6 倍,这与二者 的单公里回报率以及运距差异相关。

高铁资产利润率高,但总资产周转率低

杜邦分析显示:与广深铁路(3.090,0.03,0.98%)、大秦铁路(8.170,-0.04,-0.49%)、铁龙物流(6.020,0.04,0.67%)三家铁路上市公司对比,京沪高铁拥有 较高的销售净利率、较低的总资产周转率、较低的权益乘数。据 2018 年报数据测算,京 沪高铁的 ROE 为 7.01%,高于同类型广深港高铁的 3.90%,亦高于已上市广深铁路的 2.73%。因为高速铁路的建造成本较高,京沪高铁的总资产周转率显著低于主营运输业务 的大秦铁路与广深铁路。剔除折旧与财务费用影响后,京沪高铁拥有较高的 EBITDA 利润 率,反映出拥有较高的盈利能力。

高铁客运需求无虞,与民航、普铁和公路的竞争具备优势

连通“长三角”与“京津冀”,京沪线客运需求旺盛

京沪高铁地理位置优越,出行需求有坚实基础。京沪高铁连接“京津冀”与“长三角”两 大经济区,途经北京、天津、上海三个直辖市以及南京、济南两个重要省会城市,沿线地 区的经济社会发展水平较高。京沪高铁途经省份与直辖市的行政区域面积约占全国陆地总 面积的 6.5%,其常住人口占全国 27.32%,所创造的 GDP 占全国 35.20%(国家统计局 2018 年数据)。

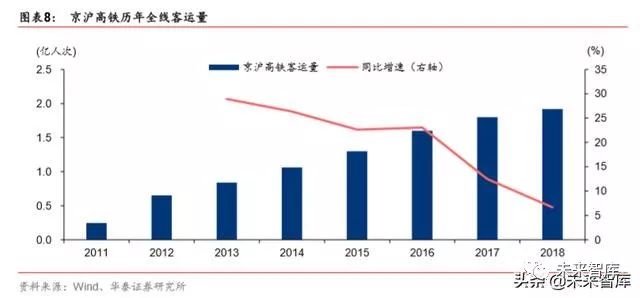

京沪高铁在 2011 年开通以来,客运量快速增长。2013-2016 年,客运量同比增速处于 20%-30%区间。2017-2018 年,因基数提高,客运量增速逐步放缓,客运量同比增速降 低至 5%-15%区间。

高铁客运需求主要来自:内生增长,抢夺航空、普铁、大巴的市场份额。中国高速动车组 (G)时速在 250-350 公里/小时,较普客列车和动车组(D)有速度优势;高铁车站到市 区的距离比机场近,高铁等车的时间较民航短,高铁的准点率比民航更高。高铁一经推出, 迅速获得市场青睐。

中国高铁动车乘客量的 50%来自普速铁路,25%来自公共汽车,10%来自民航;高铁动车 客运周转量的 50%来自普速铁路,15%来自公共汽车,20%来自民航(世界银行与中国铁 路总公司车上乘客调查统计,2015 年)。据世界银行研究,高速铁路在 150-800 公里具备 主导性竞争优势,在 800-1200 公里与民航直接竞争;150 公里以下为高速公路优势范围, 1200 公里以上为民航优势范围。

高铁抢夺沿线民航、普铁、公路的市场份额

京沪高铁对许多航线产生过重大影响。京沪高铁沿线的重要空港枢纽为北京、天津、济南、 南京、上海,重要航线为北京-上海、北京-南京、北京-济南、上海-济南、上海-天津。受 京沪高铁 2011 年 6 月 30 日通车的影响,上述 5 条航线的座位数在 2011-2013 年显著降 低。从 2014 年起,长距离航线恢复自然增长,如北京-上海(1075 公里)、上海-天津(951 公里)、北京-南京(948 公里);但短距离航线持续萎缩,如北京-济南(362 公里);中等 距离航线上海-济南(734 公里)则保持平稳。

京沪高铁的客运量已远超沿线重要航线的客运量。我们测算,北京-上海、北京-南京、北 京-济南、上海-济南、上海-天津航线的座位数约 1068、147、12、47、163 万个(以 2019 年 12 月下旬的民航座位数推算全年);京沪高铁本线旅客发送量约 5389 万人次,平均客 运距为 640 公里(以 2019 年前三季度客运量推算全年)。

受京沪高铁影响,普速铁路与公路班车已萎缩。观察 2019 年 12 月下旬的公路班车数据, 北京发往京沪高铁沿线的班车,目的地主要是廊坊(51 班)和沧州(17 班), 其次天津(6 班)和济南(6 班),其他城市在 3 班以内;上海出发的班次,目的地主要是昆山(37 班)、 苏州(36 班)和无锡(27 班),其次为徐州(8 班)和常州(9 班),其他城市在 3 班以 内。观察同期铁路班次,北京至上海共 46 个车次,其中 40 个为高速动车(G)、 3 个为朝 发夕至动车(D)、 3 个为普速列车。

京沪通道内已建成高速铁路中,除京沪高铁外,亦有京津城际和沪宁城际。京津城际于 2008 年通车,沪宁城际于 2010 年通车。目前,两条城际铁路已较为饱和。

未来的竞争对手仍是高铁,关注同方向高铁线路的加密

未来的竞争主要来自“八纵八横”规划中的新建高铁。新建高铁线路中,与京沪高铁距离 较近,且同为南北走向的线路包括:1)沿海通道,构成竞争的是天津-东营-潍坊-青岛(烟 台、威海)-日照-连云港(3.960,0.09,2.33%)-盐城-南通-上海区段,在京沪高铁以东;2)京沪辅助通道(又称 京沪二线),构成竞争的是北京-天津-东营-潍坊-临沂-淮安-扬州-南通-上海区段,在京沪高 铁以东;3)京港(台)通道,构成竞争的是北京-衡水-菏泽-商丘-阜阳-合肥(黄冈)区段, 在京沪高铁以西。其中,京沪辅助通道对京沪高铁的影响最大。

京沪辅助通道途经城市与既有京沪高铁存在一些差异。对京沪直达客流而言,京沪高铁高 铁更具吸引力,因为京沪高铁全线设计时速 350 公里/小时,京沪辅助通道各区段等级并 不统一,设计时速为 250-350 公里/小时。京沪辅助通道需要兼顾沿线城际功能,停靠站 数相对较多,与京沪高铁的目标市场不同。据京沪高铁 IPO 招股说明书,京沪辅助通道没 有统一的立项,采取不同投资主体分段投资建设立项的模式,目前仅北京至天津、新沂以 南段完成项目立项,其余项目仍在前期研究。

运能瓶颈是制约客运增长的主要原因

产能是限制京沪高铁客运量增加的主要瓶颈。京沪高铁设计目标时速为 350 公里/小时, 最小追踪间隔为 3 分钟。目前,每天在这条线路开行的列车达到 255 对,以 06:30-23:30 运行时间测算,实际运行间隔约 4 分钟(2019 年前三季度) 。虽然实际运行与设计产能仍 有一些空间,但考虑运行时速并非都为 350 公里/小时,以及南京、徐州、济南等站与横 线相接,其调度非常复杂,京沪高铁线路已接近饱和状态。

高铁产能的拓展主要依靠:更换为大运能动车组、协调跨线车时刻。

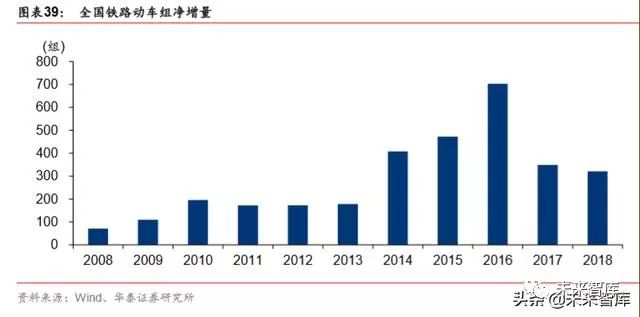

京沪高铁线路非常繁忙,在 2018 年以前,主要通过将两列 8 节复兴号进行重联,以应对 客流高峰。2018 年 7 月,16 辆长编组复兴号投入运营,总座位数较重联的单编组复兴号 提升约 3.6%。2019 年 1 月,17 辆超长编组复兴号投入运营,总座位数又较 16 辆长编组 复兴号提升约 7.5%。中国铁路投资有限公司在 9 月 20 日发布采购招标公告,国铁今年将 采购复兴号共 63 组,其中 17 辆编组的 10 组、16 辆编组的 48 组,8 辆编组的高寒 5 组。

高铁车厢数量进一步提升的难度较大,主要受限于车站站台长度。17 辆超长编组复兴号 总长度达到 439.8 米,而高铁车站的旅客站台长度通车为 450 米左右。进一步延长车身, 可能会涉及站台资本开支改造,在经济性方面并不划算,也会影响列车间的追及和制动距 离,对动力设备也会有更高的要求。

并非所有班次都需要提速至 350 公里/小时。京沪高铁线路全长 1318 公里,共计 24 个车 站,车站间的平均距离为 57 公里。目前,京沪线最快的列车 G17 仅停靠 1 个中间站,行 驶时间为 4 小时 18 分钟,平均速度 307 公里/小时;而最慢的列车 G149 停靠 12 个中间 站,耗时 6 小时 25 分钟,平均速度 205 公里/小时(2019 年 12 月下旬)。动车组提速意 味着减少中间停靠站点数量,而停靠站点数量则依赖旅客出行需求。提速同时也意味着更 高耗能,但定价与速度无关,企业在经济性方面需要更多地考量。

夜间高铁缺少出行需求,但随着路网完善,未来或有可能增开“夕发朝至”高铁动卧。夜 间高铁与红眼航班类似,二者不存在技术限制,但由于违背人们作息规律,夜间出行缺少 需求。此外,由于高铁动车开行速度快,若中短距离线路开行夜间高铁,达到目的地的时 间通常也在深夜,接驳地铁公交等的体验较差。目前,铁总仅在长距离线路上开“夕发朝 至”高铁动卧。例如,京广高铁动卧,发车时间在晚间 20:00-21:00,到达时间在第二天 06:20-06:50,运行时间为 10 小时左右。未来,随着“八纵八横”路网完善,京沪线或有 可能增开“夕发朝至”高铁动卧,更好地利用夜间的线路资源。

徐州-蚌埠是京沪高铁线上最繁忙的区段。京沪高铁与众多东西走向线路相交,跨线车接 入点主要在徐州、蚌埠、济南、南京。其中,徐州与“四纵四横”之一的徐兰客专(徐州 -西安-郑州-兰州)交汇,长三角往返中原与西北的列车需要占用徐州以南的线路。蚌埠与 合蚌客专(合肥-蚌埠)相接,并且向南延伸至福州,京福高铁(北京-福州)需要从蚌埠 接入,占用蚌埠以北的线路。济南接入胶济客专(青岛-济南),青岛至北京的列车占用济 南以北的线路。南京接入宁杭高铁(南京-杭州),占用南京以北线路。综上,徐州-蚌埠段 成为线路瓶颈。

随着长三角高铁路网完善,拥堵路段有望缓解。郑阜高铁与商合杭高铁北段在 2019 年 12 月开通后,郑州-阜阳-合肥新通道连通,原本需要通过徐州-蚌埠段转徐兰客专的列车可以 部分转至新通道。待商合杭高铁南段 2020 年通车后,徐州-蚌埠段的瓶颈或可以缓解。

高铁客票有自主定价权,民航涨价打开高铁的提价空间

高铁客票的定价权已赋予铁路运输企业

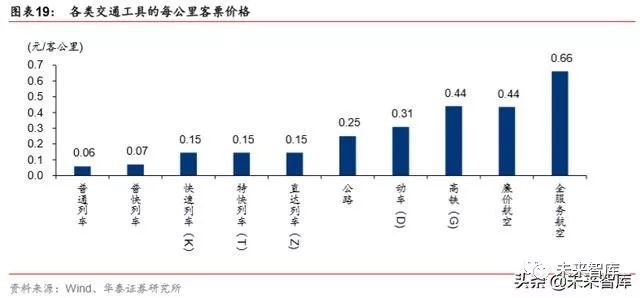

我国高铁客票价格与普速列车执行两种定价模式。高铁动车组的客票定价权已赋予铁路运 输企业,可根据市场竞争状况自主定价;普速列车的客票价格则受到严格监管,调价需要 开展定价成本监审以及国家发改委审批。在公益与商业的天平上,普速列车更多着重公益 属性,而高铁则与多种交通方式充分竞争,体现商业实质。

在 2016 年以前,中国高铁客票价格遵循政府指导价。高铁票价按时速 200-250 公里和时 速 300-350 公里分为两档。国铁集团制定时速 200-250 公里动车组的票价,地方铁路局 可根据市场情况提供折扣。国铁集团对时速 300-350 公里动车组试行新产品票价政策,票 价根据公共购买力和市场供给决定。2011 年高铁因降速降价 5%,除此之外,2007 至 2016 年高铁票价没有变化。

在 2007-2016 年,中国高铁的票价只与两档速度相关,不反映市场需求与竞争状况,定 价缺乏灵活性。高铁在中等距离与航空展开直面竞争,但主要依赖自身速度和效率,其票 价不能与民航一样开展撇指定价。高铁票价与一天中不同时段、订票的时间早晚、剩余票 价是否紧张都没有关系。自 2007 年高铁投入运营以来,京沪高铁票价几乎没有变化,而 民航在 2016 年票价改革后已历经多次涨价。

2016 年高铁动车组旅客票价放开管制。2016 年 1 月起,高铁动车组一、二等座旅客票价 由铁路运输企业自主定价,而商务座、特等座、高铁动卧早已实行市场调节价。2016 年 及以后投入运营的高铁线路,其价格不再直接参照指导价,而是根据公共购买力和市场供 给来决定。

自从高铁定价权下放至国铁集团后,部分线路开始调价。2017 年 4 月,铁总对东南沿海 时速 200-250km/h 的动车组进行提速并且提价,提价幅度在 10%-50%区间,一等座最高 上浮 60%、二等座最高上浮 20%。2018 年 5 月底,铁总将对部分高铁线路的一等座、特 等座进行提价,例如京津城际的一等座将提价 34.35%。2018 年 7 月起,铁总将进一步推 动票价市场化改革,对早期开通的合肥至武汉、武汉至宜昌、贵阳至广州、柳州至南宁、 上海至南京、南京至杭州时速 200-250 公里的高铁动车组,以公布票价为最高限价,分季 节、分时段、分席别、分区段在限价内实行票价下浮,最大折扣幅度 6.5 折。2019 年, 试点调价的线路扩大,青荣、济青高铁和青盐线部分时刻列车试行淡季票价下浮 20%。未来调整的方向是一日一价,甚至是一车一价。

民航票价的松绑,打开高铁提价空间

2016年初的高铁定价机制改革,促进了民航票价松绑。中国航空业在同年11月将800公里 以下航线、800公里以上与高铁动车组形成竞争航线的客票价格交由航空公司自主制定。航空公司上调市场调节价航线无折扣的公布票价,每航季不得超过10条航线,每条航线每 航季票价上调幅度累计不得超过10%(《关于深化民航国内航空旅客运输票价改革有关问 题的通知》)。

伴随民航价格逐步放开管制,中国高铁有望迎来提价窗口。以北京至上海为例为例,民航 在提价前的全价经济舱票仅为 1,240 元,在经历三次涨价、每次涨幅约 10%后,2020 年 1 月 1 日起全价经济舱票价上调至 1,630 元,而高铁二等座票价仅为 553 元、一等座 933 元,高铁商务座价格为 1,748 元,紧随航空票价。民航与高铁的客票价格逐步扩大,从市 场竞争角度判断中国高铁有提价的市场空间。

普客兼具公益属性,票价多年未调整

普速列车的客票价格超 20 年未调整。2016 年 6 月起,普通旅客列车软座、软卧票价也由 铁路运输企业自主定价。但铁路普通旅客列车硬座、硬卧票价依然执行的是以政府 1995 年确定的基价 0.05861 元/人公里计算的票价。从建国后仅有的两次(1989 年、1995 年) 客运调价规律看到,铁路客运提价具有时间跨度长、加大席位价差、年中调价的特点。两 次提价中,国家对于客运提价幅度在第一次提价时幅度与 CPI 较为接近,但在第二次提价 51.8%时显著低于同期 CPI 的涨幅 89%,但通过调整席别比价,使软座和硬卧价格分别上 涨 73.5%和 85.5%,接近 CPI 涨幅。

2018 年以来的普客调价进度低于预期。根据《政府制定价格行为规则》,成本监审是实施 价格调整的必经程序。国家发改委在 2017 年 11 月发布的《关于全面深化价格机制改革的 意见》提到,将对铁路普客实行严格监管,全面开展成本监审,科学合理制定价格。国家 发改委在同期新闻发布会提到,铁路成本监审现已完成了实地审核工作。但 2018 年以来, 普客价格改革几乎没有进展。

时速 160 公里复兴号动车组逐步替换普速列车,客票价格相应上涨。2019 年,时速 160 公里的复兴号动车组投入运营,与普速列车共用相同线路,但复兴号执行动车组票价,远 高于普客票价。动车组(D)的单公里票价约为常见普客列车(K/T/Z)票价的 2 倍。未来 随着复兴号替代普速列车,整体客票均价可能逐步上涨。

与铁路局的协作产生关联交易,需关注定价合同的更新

不同业务模式决定成长的天花板

高铁公司拥有三个赚钱要素:运输(类似航空)、线路(类似高速公路)、车站(类似机场)。在担当模式下,高铁拥有全部三个获利因素;在非担当模式下,高铁主要依赖线路和车站 资源获利。担当模式通常比非担当模式享有更高的 ROE。除运营模式外,收入增长的驱 动力在于客运需求。担当模式的收入与列车开行数量和客座率挂钩,非担当模式的收入仅 与列车开行数量有关。线路瓶颈决定运输和线路的天花板,车站则持续受益于路网贯通。

关联交易成本占比高,关注定价合同的更新

中国的高铁公司委托地方铁路局代理运营。高铁运输管理难度大并且有极高的安全性要求, 铁路局统筹运营更具有管理优势。以京沪高铁为例,为保障运输安全、提高运输质量和效 率,公司将运输组织、设备管理、安全生产、铁路用地等委托沿线的北京局、济南局、上 海局管理,将牵引供电和电力设施维护委托中铁电气化局管理。

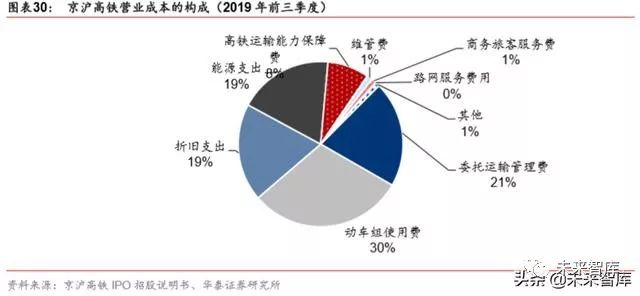

京沪高铁的营业成本主要包括:委托运输管理费(21%)、动车组使用费(30%)、折旧支 出(19%)、能源(19%)、高铁运输能力保障费(8%) (2019 年前三季度)。其中,属于 关联交易定价的主要项目包括委托运输管理费、动车组使用费、高铁运输能力保障费,三 者合计占总成本的 59%。委托运输管理费属于公司与铁路局协商定价,动车组使用费和高 铁运输能力保障费属于国铁集团制定的全路统一的清算定价。

因为铁路特殊的协作运营方式,我们需要更多地考虑高铁公司与地方铁路局的总成本,关 联交易定价则是其中的成本切分方法。

2019-2021 年度,委托运输管理费的单价以 2018 年实际结算数为基准,每年增长 6.5% (《委托运输管理合同》),总价为单价和采购数量的乘积。2016-2018 年,委托运输管理 费的单价的复合增长约 6.1%。

委托运输成本的主要项目人员费用。铁路局为高铁提供代运营服务,提供司机及乘务人员。高铁公司最终承担实际的人力成本上涨。三年合同到期后,基准单价可能根据实际结算数, 进行阶梯式调整。

2016 至 2018 年,广深铁路与大秦铁路的人均薪资复合增速约为 13.0%和 10.7%;同期, 京沪高铁公司支付给地方铁路的人工薪资单价复合增速约 8.7%。据京沪高铁招股书,委 托运输管理费 6.5%的增长率,考虑了人工费与其他费用的权重以及过去三年的涨幅。

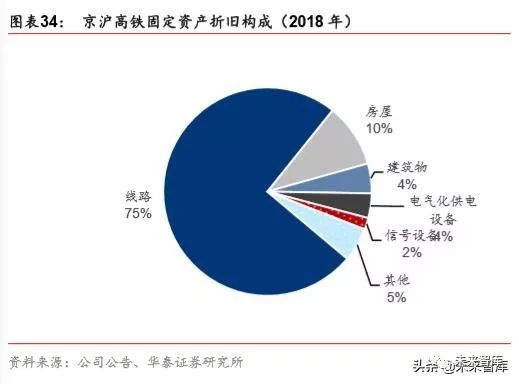

京沪高铁折旧主要来自:线路(75%)、房屋及建筑物(14%)、供电和信号设备(6%) (2018 年)。由于动车组产权不在公司,京沪高铁不计提动车组折旧,而是每年支付动车组使用 费,相当于长期的融资租赁。我们将京沪高铁的折旧与动车组使用费视为整体,绘制各项 目的构成比例。横向比较观察,广深铁路和大秦铁路建造时间较早,线路折旧费用的占比 较低,车辆折旧费用占比较高。

动车组使用费本质上等于动车组折旧、修理费用、资金成本与税金之和。在 2016-2018 年,动车组使用费计入委托运输管理服务费,根据实际支出情况与铁路局协商定价。自 2019 年起,动车组使用费纳入国铁集团清算目录,由国铁集团统一定价;2019 年,清算 单价为:时速 300/350 公里动车组 8.69 元/辆公里。

动车组修理费用与生命周期相关。和谐号动车组使用寿命约 20 年,复兴号动车组使用寿 命约 30 年,动车组通车以 10 年为周期进行大修。因为国铁集团制定统一的清算单价,单 价与国铁整体的动车组费用支出相关。早期投入动车组的高峰在 2014-2016 年,第一次大 修预计在 2024-2026 年,届时动车组使用费清算单价也可能出现阶段性小高峰。

分红与再投资,分站天平两端

京沪高铁 IPO 募投项目同为高速铁路

京沪高铁公司拟收购京福安徽公司 65.08%股权。京沪高铁首次公开发行的申请已获得证 监会核准。公司拟发行新股不超过 628,563 万股,约占发行后总股本的 12.80%。募集资 金用于收购京福安徽公司 65.0759%股权,收购对价为 500 亿元,收购对价与募集资金的 差额通过自筹资金解决。

京福安徽公司主营高铁客运业务。公司旗下资产包括已建成通车的合蚌客专、合福铁路安 徽段、郑阜铁路安徽段、商合杭铁路安徽段(合肥以北),在建项目为商合杭铁路安徽段 (合肥以南)。其中,合蚌客专和合福铁路安徽段已开通 3 年以上,郑阜铁路安徽段、商 合杭铁路合肥以北段在 2019 年 12 月开通运营。

京福安徽公司不担当列车,仅提供路网服务。公司的收入大部分来自于向其他铁路运输企 业担当的列车收取的线路使用费、接触网使用费等。公司通过委托沿线的上海局、南昌局 进行代运营管理。从业务模式看,京福安徽公司是“基础设施公司”,而京沪高铁是“基 础设施+运输公司”。

郑阜高铁和商合杭高铁的建成,有望解决京沪高铁徐州至蚌埠段拥堵难题。从高铁线路图 看,郑阜高铁和商合杭高铁与京沪高铁的南段平行。未来,长三角至西北的跨线车部分可 以改走郑阜高铁和商合杭高铁构成的通道。

京福安徽公司仍处于亏损阶段。合福铁路安徽段处于市场培育期,车流密度较低。2018 年、2019 年前三季度,公司净亏损 12.00、8.84 亿元。因郑阜铁路和商合杭铁路安徽段 在 2019-2020 年通车,资产转固提折旧、财务费用正线路开通初期对业绩带来压力。据招 股书,经评估机构中企华预测,京福安徽公司未来五年净利润预测如下表。

公司承诺分红率 50%,能否继续收购依赖顶层设计

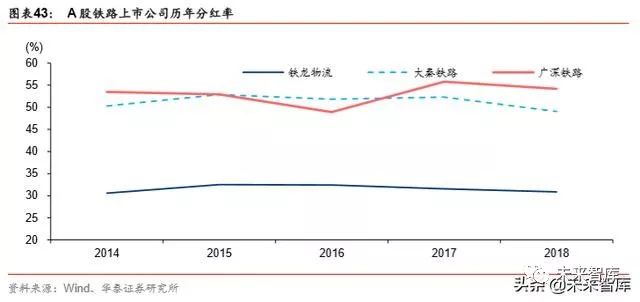

京沪高铁承诺分红率达到 50%。根据《上市后三年股东分红回报规划》,京沪高铁在招股 说明书中承诺,公司每年以现金形式分配的利润为该年度归母净利润的 50%。京沪高铁公 司在 2016、 2017 和 2018 年度的分红率为 50%、 50%、 70%。过去 5 年( 2014-2018 年), 大秦铁路和广深铁路的分红率均值约 51.3%、53.1%,铁龙物流为 31.6%。京沪高铁资产 负债率较低(2019 年 9 月底,14.6%),折旧占营业成本的比重较高(2019 年前三季度, 19%),现金流充沛。

高铁公司未来能否继续收购高铁资产,更多地依赖与国铁集团的顶层设计。国铁集团下设 18 个铁路局集团公司、3 个专业运输公司等 34 家企业。铁路上市公司的角色定位较为明 确,平台格局比较清晰。例如,大秦铁路是煤炭铁路平台,核心资产是作为西煤东运主干 道的大秦铁路,上市后陆续收购朔黄铁路、唐港铁路的部分股权,参与浩吉铁路项目的增 资;广深铁路作为广州局集团旗下上市公司;铁龙物流为专业运输公司。未来高铁公司潜 在收购对象可能仍是高铁资产,但实际能否落实更多地依赖顶层设计。

A 股与国际铁路上市公司估值差异大

铁总旗下三家公司的估值差异较大。过去五年,大市值的大秦铁路 PE 中枢为 10.1 倍,1 倍标准差为中枢的 19.8%;小市值的广深铁路和铁龙物流估值波动较大,前者 PE 中枢为 30.6倍, 1倍标准差为中枢的33.7%,后者PE中枢为32.0倍, 1倍标准差为中枢的42.2%。

国际铁路客运与货运公司的估值差异也比较大。美国和加拿大地广人稀,上市的铁路企业 主营货运业务。日本则相反,土地狭窄,但人口稠密,上市的铁路企业主营客运业务。以 市值排序,排名靠前的是联合太平洋(3.780,-0.01,-0.26%)铁路公司 UNP、加拿大国家铁路公司 CNR、美国 CSX 运输公司、诺福克南方铁路公司 NSC。这些公司是典型的铁路货运企业,其 2019E EV/EBITDA 均值为 12.8 倍、PE 均值为 19.6 倍。日本铁路上市公司是典型的客运企业, 如 JR 东日本、JR 东海道、JR 西日本,其 2019E EV/EBITDA 均值为 7.5 倍、PE 均值为 13.6 倍。

中国高铁企业与国际可比公司的差异,主要在于成长性。中国的城镇化进程尚未结束。中 国的高铁保持对普速列车的替代,以及对民航和公路班车的市场份额的挤压。“八纵八横” 高铁网络有出行需求基础。PEG 或 EV/EBITDA/G 是做国际比较,较为合适的指标。

(新媒体责编:zfy2019)

声明:

1、凡本网注明“人民交通杂志”/人民交通网,所有自采新闻(含图片),如需授权转载应在授权范围内使用,并注明来源。

2、部分内容转自其他媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其他问题需要同本网联系的,请在30日内进行。电话:010-67683008

人民交通24小时值班手机:17801261553 商务合作:010-67683008转602 E-mail:zzs@rmjtzz.com

Copyright 人民交通杂志 All Rights Reserved 版权所有 复制必究 百度统计 地址:北京市丰台区南三环东路6号A座四层

增值电信业务经营许可证号:京B2-20201704 本刊法律顾问:北京京师(兰州)律师事务所 李大伟

京公网安备 11010602130064号 京ICP备18014261号-2 广播电视节目制作经营许可证:(京)字第16597号

京公网安备 11010602130064号 京ICP备18014261号-2 广播电视节目制作经营许可证:(京)字第16597号