【供需平衡带动价格止跌,存储周期反转在即】

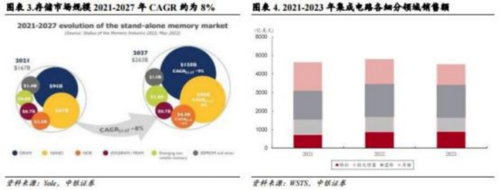

存储是最能反映半导体景气度的细分品种,根据 WSTS 数据,2021、2022 年, 存储芯片在集成电路销售额中占比 33.23%、28.00%,同时预测 2023 年全年集成电路销售额将达到 4530.41 亿美元,其中存储产品销售额达 1116.24 亿美元,占比 24.64%,在半导体市场遇冷的大环境下,仍旧占比较高。

据 Yole 预测数据,存储 21-27 年 CAGR 达到 8%,至 2027 年,存储市场规模有望达到 2630 亿美元。

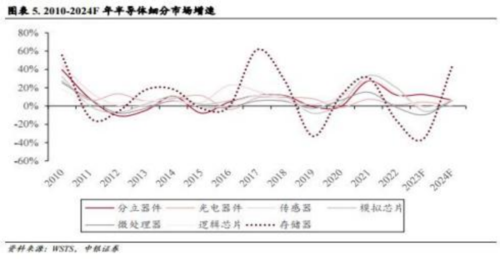

存储芯片大宗商品属性较强,标准化程度高,故其可替代性较强、价格对下游市场需求较为敏感,因此存储芯片的周期波动往往高于半导体行业的整体周期波动,在整体行业处于下行周期时,存储市场往往会受到更高的冲击,而相应地若处于从低谷持续回暖的上行周期,存储芯片市场也将会相对受益更多;同时,根据过去的历史规律,存储芯片下跌周期往往不超 3 年,而目前存储市场景气度下行已持续近两年半,我们预计其有望很快迎来上行周期,根据 WSTS 的预测,存储 2023-2024 年市场规模为 840.4 亿美元和 1203.3 亿美元,分别同比-35%,+43%。

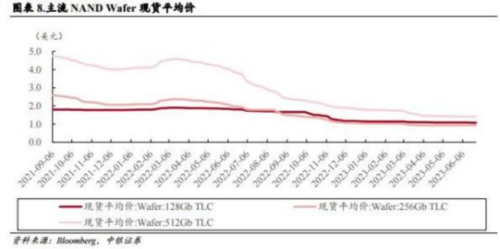

从供给侧来看,几大原厂及渠道分销均不遗余力收缩供应消化库存,合约价格已跌至历史低位。我们认为需求将成为决定周期复苏的“胜负手 ”,伴随终端应用需求回暖以及 AI 成长带来的边际空间,存储有望进入上行周期。

【供应链瓶颈仍在,存储国产化是关键一环】

目前我国的半导体产业正蓬勃发展,但仍有一些卡脖子的环节,如产业链上游的半导体设备(如光刻机)与原材料(如湿化学品)、晶圆制造以及芯片设计环节,在芯片设计中存储芯片产业链便是目前国家布局半导体行业中需要着重攻克的领域。

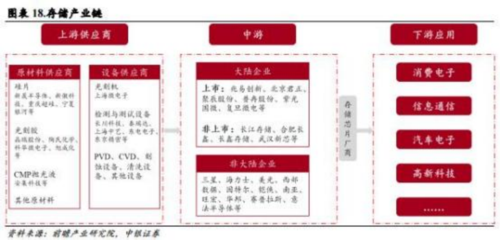

半导体产业链存储芯片行业产业链上游参与者为原材料供应商和设备供应商;行业中游为存储芯片制造商,主要负责存储芯片的设计、制造和销售。芯片具有较高技术壁垒,当前全球存储芯片市场被韩国、日本、美国企业所占据;行业产业链下游参与者为消费电子、信息通信、高新科技技术和汽车电子等应用领域内的企业。

与国外存储芯片制造商相比,中国存储芯片技术基础薄弱为制约行业发展的

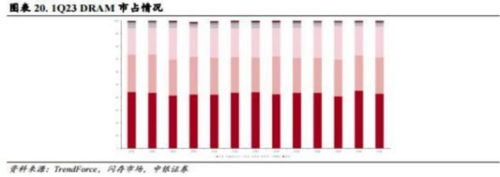

据 TrendForce 数据统计,DRAM 头部效应明显且集中度呈现越来越高的趋势,23Q1 市场 CR3 达 95.5%,较 20Q1 提升 1.3pcts。长鑫 2018 年成功研发出中国首个国产 8GbDDR4 内存,2021年开始进入 17nm 工艺环节,2022 年完成了 17nm DDR5内存试产。目前长鑫存储主要产品有 DDR4 内存芯片、LPDDR4X 内存芯片以及 DDR4 模组,但整体来看,与 DRAM 三巨头仍存在一定差距。

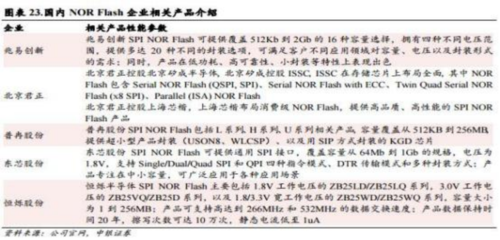

据 IC Insights 统计,2021年 NOR Flash 市场 CR3 份额达 91%。从制程布局上看,华邦电相对领先, 自 2021年大多数产品已转进 40nm 制程;旺宏的所有 NOR 器件都于 2022Q2 开始向 45nm 工艺生产过渡;兆易创新作为国产NOR Flash 龙头,其 55nm NOR Flash 全系列产品均已量产,同时正在着力推进45nm制程工艺研发。作为国产化率最高的一类存储芯片,国内有许多企业在 NOR Flash 芯片进行产品布局。

【数字中国建设加速,存储增量空间打开】

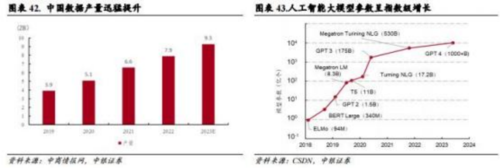

自党的十九大提出“数字中国 ”以来,全国有条不紊的走在建设数字经济、 数字民生、数字政务、 数字安全的道路上。 目前我国正通过四个方向加速推动 算力发展,第一全球 AI 等技术的飞速发展助力了我国算力建设的快速扩张,据 工信部统计,2018-2022 年我国算力产业规模平均增速超过 30%,算力规模排名 全球第二。二是北京、上海、深圳等城市正积极推动新的政府级算力项目。三是 实现算力调度和交易,构建公共算力平台。四是政策支持国产 AI 芯片的应用和 发展。以上方向构成的中 国未来算力发展主要赛道,将对相关产业链带来利好,包括 AI 芯片,服务器整机制造,算力中心建设及运营等。

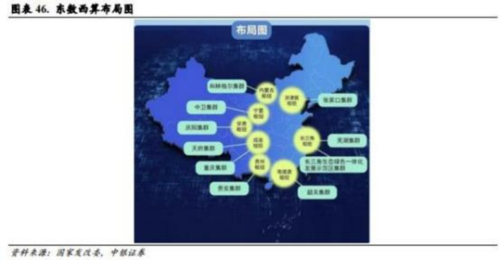

“东数西算 ”,数字经济时代的又一大国家级重点工程,类似曾经的南水北调,西气东输, 目的是解决东西部供需不平衡的问题。其中的“数 ”即为数据。 数据按使用频率分类可分为热数据、冷数据以及温数据,而东数西算的工程目的, 则能将大部分使用频率低的冷数据和时延要求低的温数据输送至西部运算,从而减轻东部压力并提高运算效率。

在已经开工的 8 个国家算力枢纽中,今年新开工的数据中心项目近 70 个, 其中,新建数据中心规模超 130 万标准机架,西部新增数据中心的建设规模超 过 60 万机架。工程自启动至今,全国新增投资超过 4000 亿元。韶关官方预计 到 2025 年,中国 IDC 新增机柜需求达到每年 75 万台。若单以韶关数据中心 测算其对存储芯片需求的拉动,2025 年韶关数据中心预计建设 500 万台服务器, 每台服务 器搭载 8 块 8TB SSD(均价 3000 元/块),那么到 2025 年韶关数据中心将为 8TB SSD 市场贡献近 1.2 千亿的需求。

参考资料:

中银国际-存储行业深度报告:周期弹性将现,“算力+ ”拓展边际空间-230727.pdf

(新媒体责编:wa123)

声明:

1、凡本网注明“人民交通杂志”/人民交通网,所有自采新闻(含图片),如需授权转载应在授权范围内使用,并注明来源。

2、部分内容转自其他媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其他问题需要同本网联系的,请在30日内进行。电话:010-67683008

人民交通24小时值班手机:17801261553 商务合作:010-67683008转602 E-mail:zzs@rmjtzz.com

Copyright 人民交通杂志 All Rights Reserved 版权所有 复制必究 百度统计 地址:北京市丰台区南三环东路6号A座四层

增值电信业务经营许可证号:京B2-20201704 本刊法律顾问:北京京师(兰州)律师事务所 李大伟

京公网安备 11010602130064号 京ICP备18014261号-2 广播电视节目制作经营许可证:(京)字第16597号

京公网安备 11010602130064号 京ICP备18014261号-2 广播电视节目制作经营许可证:(京)字第16597号